El IVA aplicable a las obras en viviendas es una de las consultas fiscales más frecuentes entre particulares, promotores, empresas constructoras y comunidades de propietarios. Saber si corresponde aplicar el IVA reducido del 10% o el tipo general del 21% es fundamental para evitar errores, sanciones y costes fiscales innecesarios.

En este artículo explicamos de forma clara y actualizada qué IVA se aplica a las reformas, rehabilitaciones, construcciones y reparaciones de viviendas en España, y qué requisitos deben cumplirse en cada caso.

Palabras clave: IVA obras viviendas, IVA reformas vivienda 10%, IVA construcción vivienda España, IVA rehabilitación vivienda, IVA comunidades propietarios obras.

1. IVA en obras de renovación y reparación de viviendas

Como norma general, las obras de renovación o reparación en viviendas tributan al tipo general del 21%.

Sin embargo, pueden tributar al tipo reducido del 10% si se cumplen todos los siguientes requisitos:

Requisitos para aplicar el IVA reducido del 10%

- El destinatario debe ser una persona física, y la vivienda debe destinarse a uso particular.No se aplicará el 10% si la vivienda se destina a:

- Alquiler

- Actividad empresarial

- Actividad profesional

- Uso mixto (parcialmente empresarial)

- La construcción o rehabilitación de la vivienda debe haber finalizado al menos 2 años antes del inicio de las obras.

- El coste de los materiales aportados por el profesional no debe superar el 40% de la base imponible total.

Ejemplos prácticos

Ejemplo 1: IVA al 10% (sí aplica tipo reducido)

Colocación de suelo en una vivienda:

- Coste total: 10.000 €

- Materiales aportados: 3.000 € (30%)

- Resultado: Se aplica IVA reducido del 10%

Ejemplo 2: IVA al 21% (no aplica tipo reducido)

Reforma por importe total de 10.000 €:

- Materiales aportados: 5.000 € (50%)

- Resultado: Se aplica IVA general del 21%

2. IVA en obras de construcción de viviendas

Tributan al tipo reducido del 10% las ejecuciones de obra de construcción de edificaciones destinadas principalmente a viviendas cuando exista contrato directo entre el promotor y el contratista.

Se considera que un edificio está destinado principalmente a viviendas cuando al menos el 50% de la superficie construida se destina a este uso.

El IVA del 10% también se aplica a:

- Construcción de viviendas nuevas

- Construcción de garajes y anejos vinculados

- Construcción contratada directamente por comunidades de propietarios

Importante: El tipo reducido no se aplica a subcontratistas, que deberán facturar al 21%.

3. IVA en ampliaciones de viviendas

La ampliación de una vivienda que suponga un aumento de la superficie habitable se considera obra de construcción y tributa al 10%.

Ejemplos:

- Construcción de una nueva habitación

- Ampliación del salón

- Cerramiento que aumente superficie habitable

En cambio, las reformas interiores sin ampliación tributan según las normas de renovación o reparación.

4. IVA en obras de rehabilitación de viviendas

Las obras de rehabilitación tributan al IVA reducido del 10% si cumplen dos requisitos obligatorios.

Requisito 1: Naturaleza estructural de la rehabilitación

Más del 50% del coste del proyecto debe corresponder a:

- Estructura

- Fachadas

- Cubiertas

- Elementos estructurales

También se incluyen obras directamente vinculadas a estas.

Es fundamental disponer de documentación técnica como:

- Proyecto técnico

- Informes profesionales

- Certificados técnicos

Requisito 2: Importe mínimo de la rehabilitación

El coste total de las obras debe superar el 25% de:

- El precio de adquisición de la vivienda (sin incluir el suelo), o

- El valor de mercado de la vivienda antes de la rehabilitación

5. IVA en obras análogas a la rehabilitación

Se consideran obras de rehabilitación (IVA 10%) las siguientes:

- Refuerzo estructural

- Reparación de cimentación

- Tratamiento de pilares y forjados

- Reconstrucción de fachadas

- Instalación de ascensores

- Eliminación de barreras arquitectónicas

- Ampliación de superficie construida

6. IVA en obras de rehabilitación energética

También tributan al 10% las obras destinadas a mejorar la eficiencia energética de la vivienda, como:

- Mejora del aislamiento

- Sustitución de sistemas de climatización

- Instalación de energías renovables

- Mejora de instalaciones térmicas

Estas actuaciones son especialmente relevantes en proyectos de rehabilitación integral.

7. IVA en suministro de materiales sin instalación

La venta de materiales sin instalación siempre tributa al 21%, por ejemplo:

- Venta de puertas

- Venta de ventanas

- Venta de armarios

- Venta de cocinas

Aunque se utilicen en viviendas, no se consideran ejecución de obra.

8. Tabla resumen: IVA aplicable a obras en viviendas

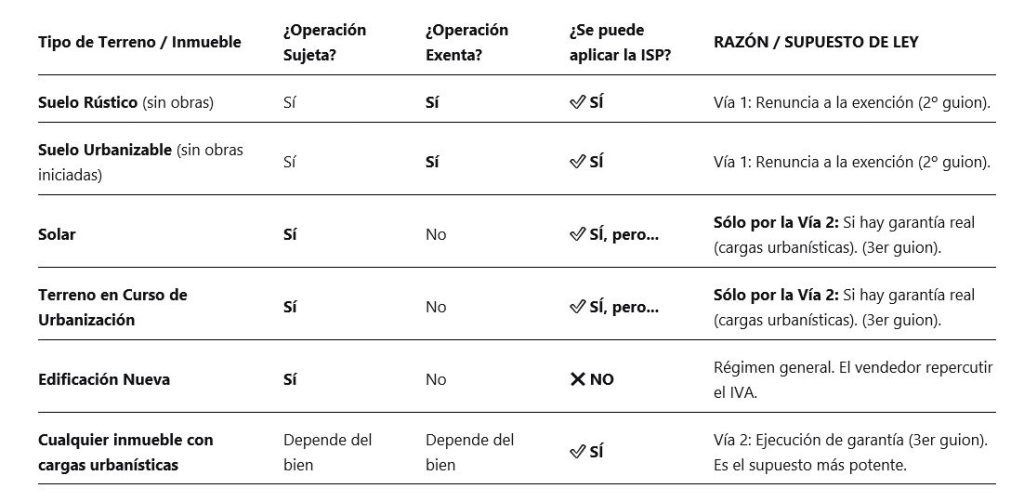

| Tipo de obra | IVA aplicable | Requisitos principales |

|---|---|---|

| Reparación o reforma (particular, materiales ≤ 40%) | 10% | Vivienda de uso particular, más de 2 años desde construcción, materiales ≤ 40% |

| Reparación o reforma (materiales > 40%) | 21% | Supera límite de materiales |

| Reforma en vivienda destinada a alquiler o actividad | 21% | No es uso particular |

| Construcción de vivienda nueva | 10% | Contrato directo promotor-contratista |

| Ampliación de vivienda | 10% | Aumento de superficie habitable |

| Rehabilitación estructural | 10% | Más del 50% estructural y coste superior al 25% valor edificación |

| Rehabilitación energética vinculada a rehabilitación | 10% | Vinculada a rehabilitación estructural |

| Obras de comunidades de propietarios (ejecución directa) | 10% | Contrato directo con contratista |

| Subcontratas | 21% | No aplica tipo reducido |

| Venta de materiales sin instalación | 21% | No es ejecución de obra |

9. Conclusión: cómo aplicar correctamente el IVA en obras en viviendas

El IVA aplicable a las obras en viviendas en España depende de varios factores clave:

- Tipo de obra (reforma, construcción o rehabilitación)

- Destinatario

- Uso de la vivienda

- Porcentaje de materiales

- Existencia de contrato directo

Aplicar correctamente el IVA del 10% puede suponer un ahorro importante, pero es imprescindible verificar el cumplimiento de todos los requisitos legales.

En Mconsulting asesoramos a particulares, empresas constructoras y comunidades de propietarios para aplicar correctamente el IVA en reformas y obras, garantizando el cumplimiento fiscal y evitando riesgos.

Si necesita asesoramiento sobre el IVA aplicable a una obra o reforma, nuestro equipo puede ayudarle a analizar su caso concreto.